Новости

19 февраля 2026

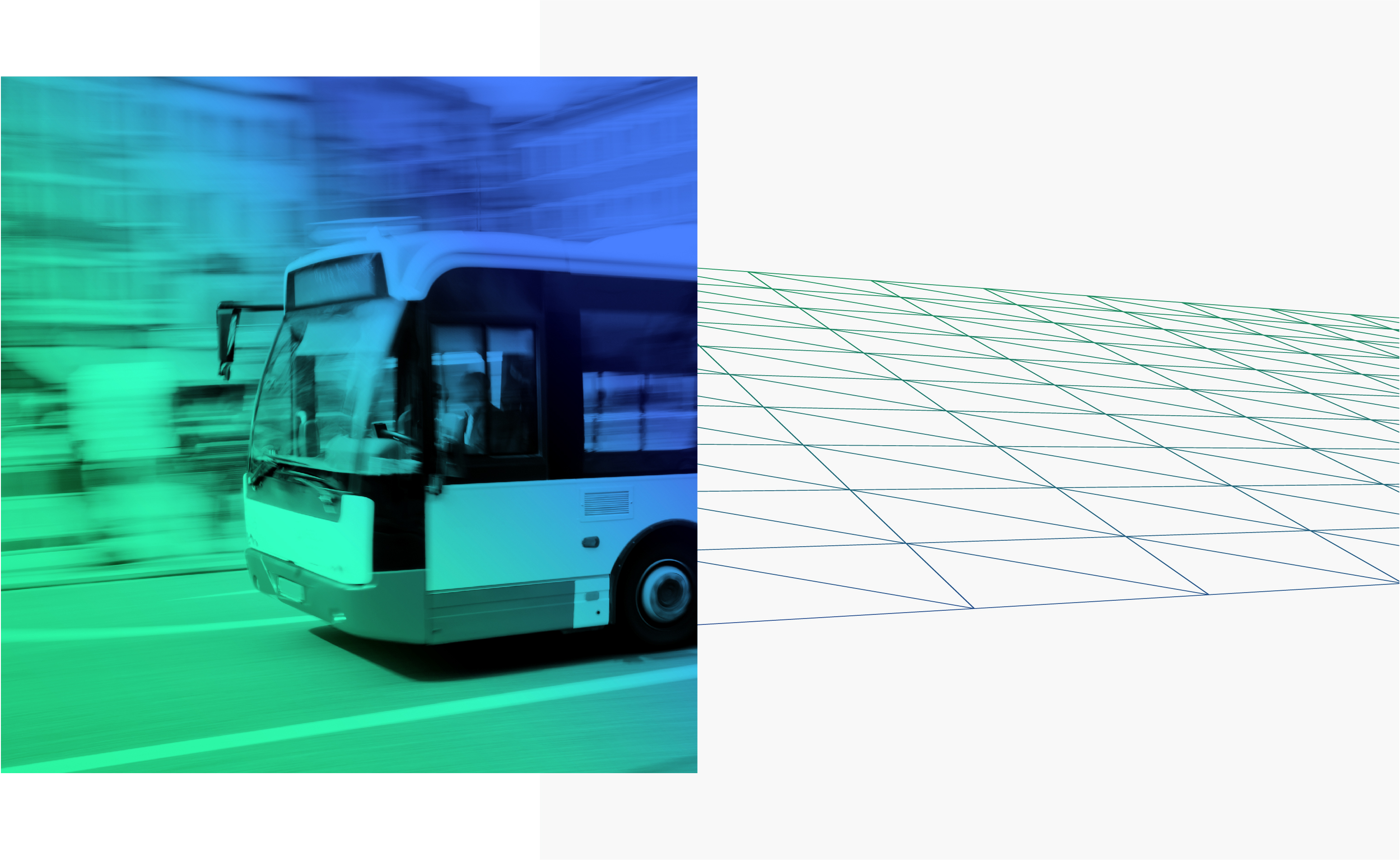

ГТЛК заключила первую сделку по программе льготного лизинга автобусов Минпромторга России в 2026 году

16 февраля 2026

ГТЛК закрыла книгу заявок по размещению валютных облигаций серии 001P-22 в долларах США

12 февраля 2026

ГТЛК открыла книгу заявок по размещению валютных облигаций серии 001P-22 в долларах США

4 февраля 2026

ГТЛК, S7 Group и ОАК подписали меморандум о сотрудничестве по проекту поставки 100 самолетов Ту-214

2 февраля 2026